Introducción

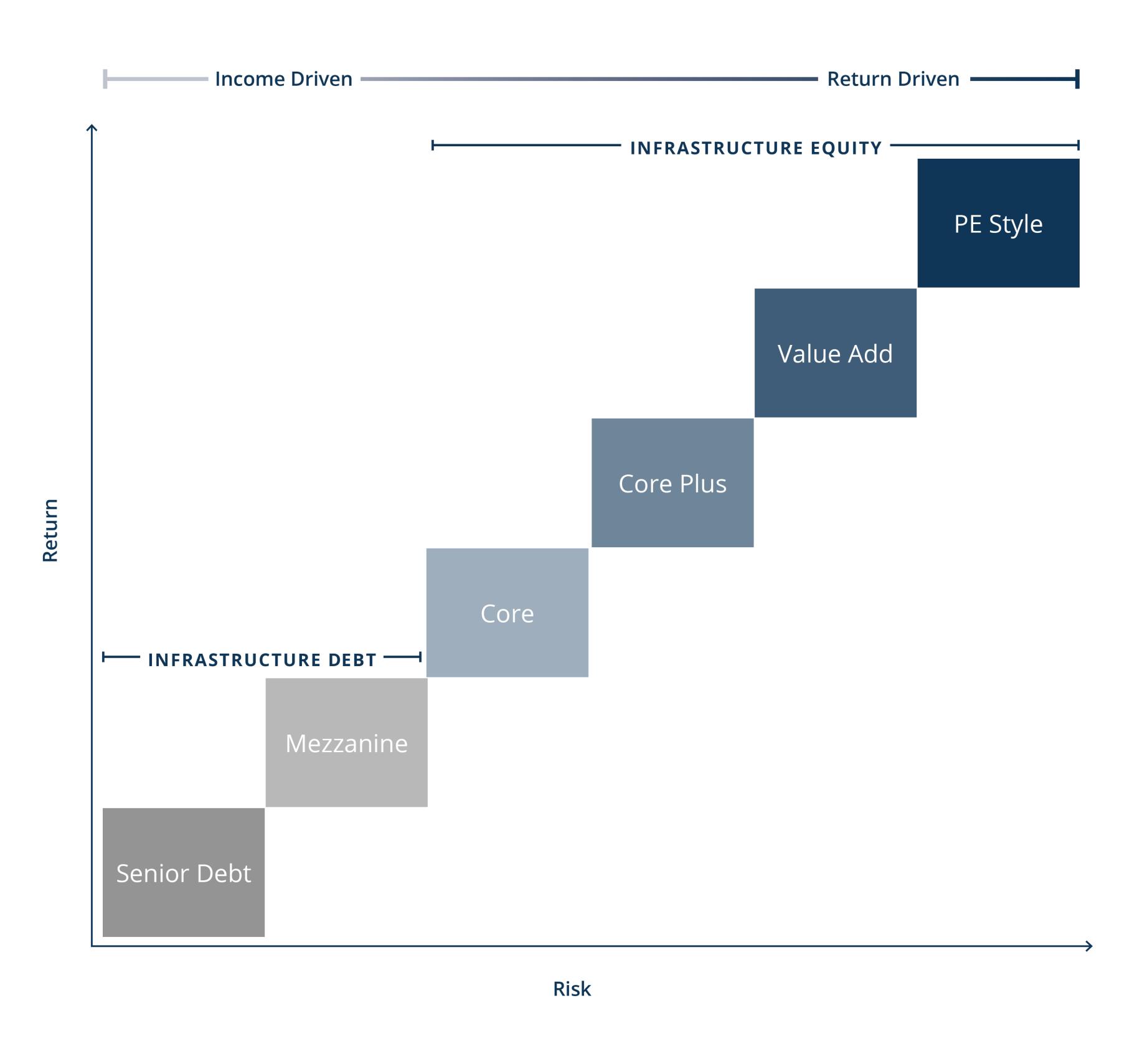

A medida que han crecido las asignaciones a las infraestructuras, muchos inversores se han familiarizado con las etiquetas que se utilizan para describir estas inversiones, como “core”, “core plus” y “valor añadido”.

Sin embargo, a diferencia de otras clases de activos del mercado privado, como el inmobiliario, donde existe un consenso sobre las clasificaciones de estos perfiles de riesgo, las distintas categorías de infraestructuras son menos precisas, y a menudo se encuentran diferencias significativas en la forma de utilizar estas etiquetas.

Como clase de activos, las infraestructuras han demostrado su resistencia a lo largo de los ciclos del mercado. Sin embargo, los periodos de volatilidad del mercado han puesto de manifiesto cómo estos perfiles de riesgo pueden ser engañosos, y han servido para recordar que no todas las infraestructuras son iguales. La estabilidad del flujo de caja y el rendimiento de algunos activos clasificados bajo la misma etiqueta de perfil de riesgo han variado durante los períodos de volatilidad del mercado. Y, dependiendo de la magnitud y la naturaleza de la variabilidad, el valor también puede haberse visto afectado.

Hoy en día, muchos gestores de infraestructuras describen sus estrategias de inversión como “core”, pero los objetivos de rentabilidad bruta que declaran pueden oscilar entre menos del 8 % y más del 15 %. Evidentemente, no todas pueden tener la misma definición de "core".

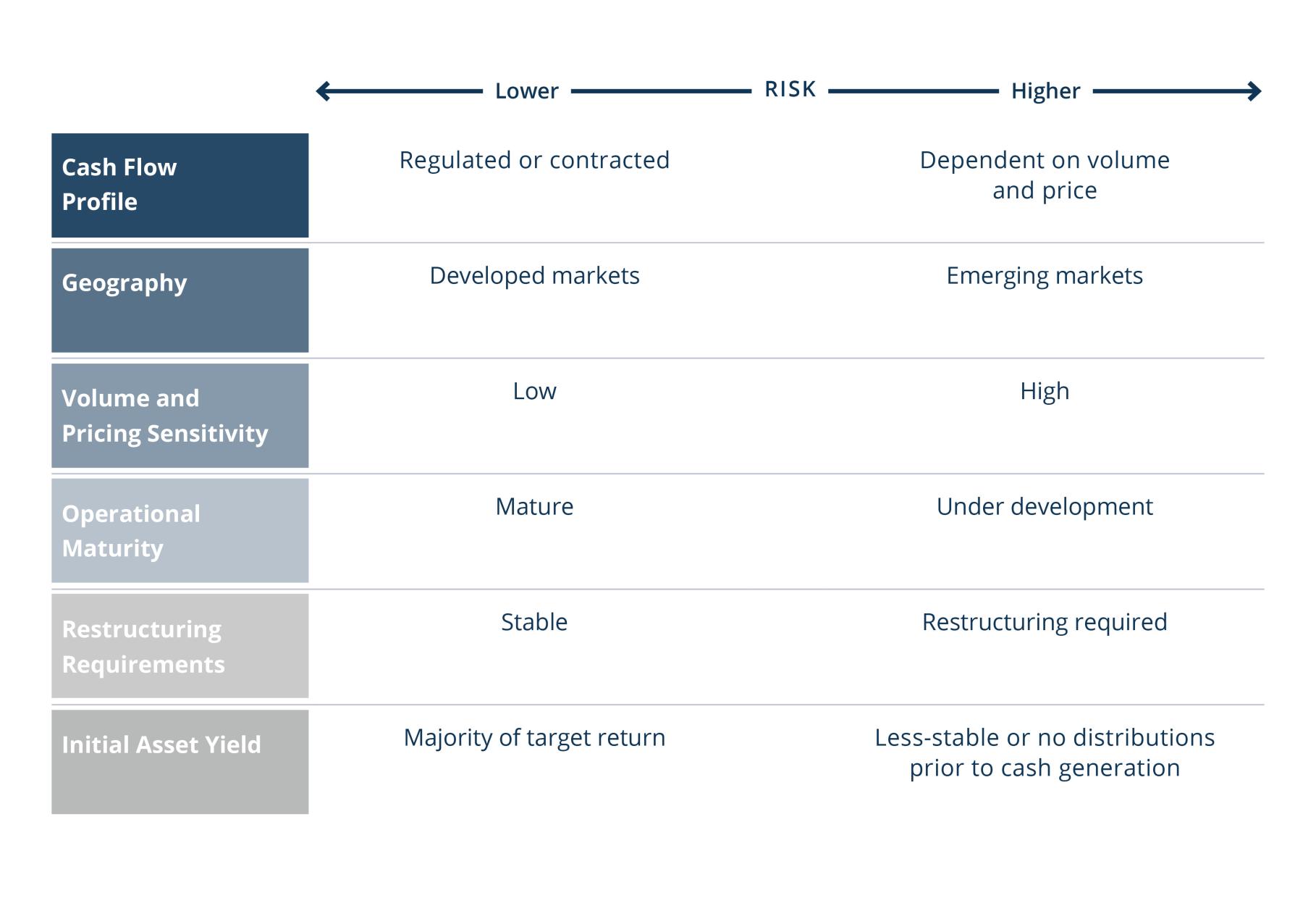

Los inversores, por tanto, no deben confiar en estas etiquetas y asumir que la definición de "core" de una estrategia es la misma que la de otra. En su lugar, deben profundizar para comprender realmente el perfil de riesgo subyacente de una estrategia concreta (Ver la figura 1). Esto es especialmente relevante en el actual entorno de tipos de interés bajos, en el que algunos inversores institucionales han cambiado las asignaciones de la renta fija a la infraestructura "core".

Brookfield invierte en todo el espectro de riesgo de las infraestructuras, y define las inversiones "core" como inversiones en activos esenciales de bajo riesgo con una visibilidad de los flujos de caja a largo plazo. También incluye atributos específicos que hacen que las inversiones sean resilientes en la mayoría de los entornos económicos y deberían producir rendimientos ajustados al riesgo.