Introduction

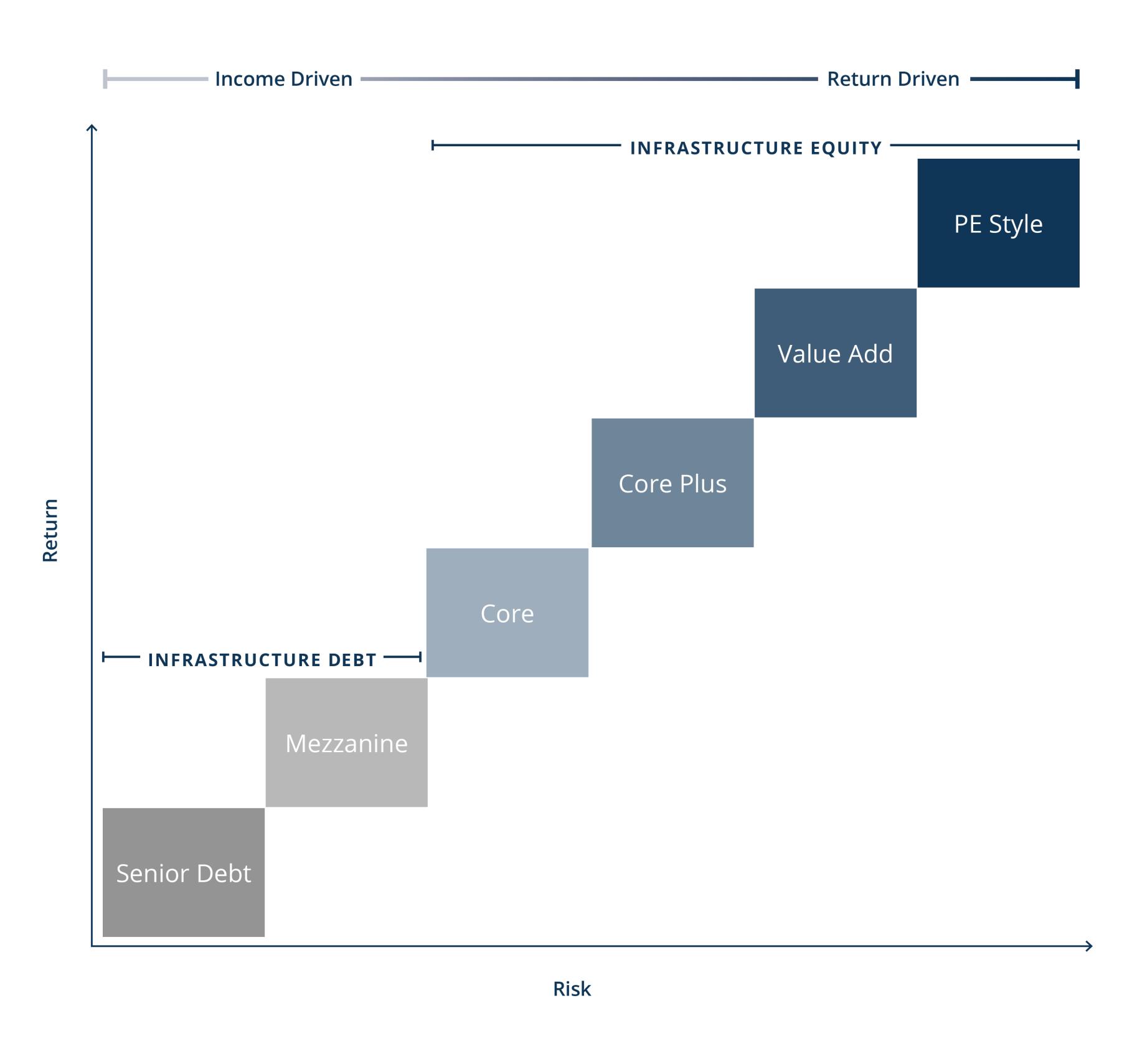

Avec l’augmentation des allocations aux infrastructures, de nombreux investisseurs se sont familiarisés avec les appellations utilisées pour décrire ces investissements, notamment « core » (« de base »), « core plus » (« de base Plus ») et « valeur ajoutée ».

Pourtant, contrairement à d’autres classes d’actifs du marché privé comme l’immobilier, où il existe un consensus sur les classifications de ces profils de risque, les diverses catégories d’infrastructures sont moins précises, et des différences significatives sont souvent constatées dans la manière dont ces étiquettes sont utilisées.

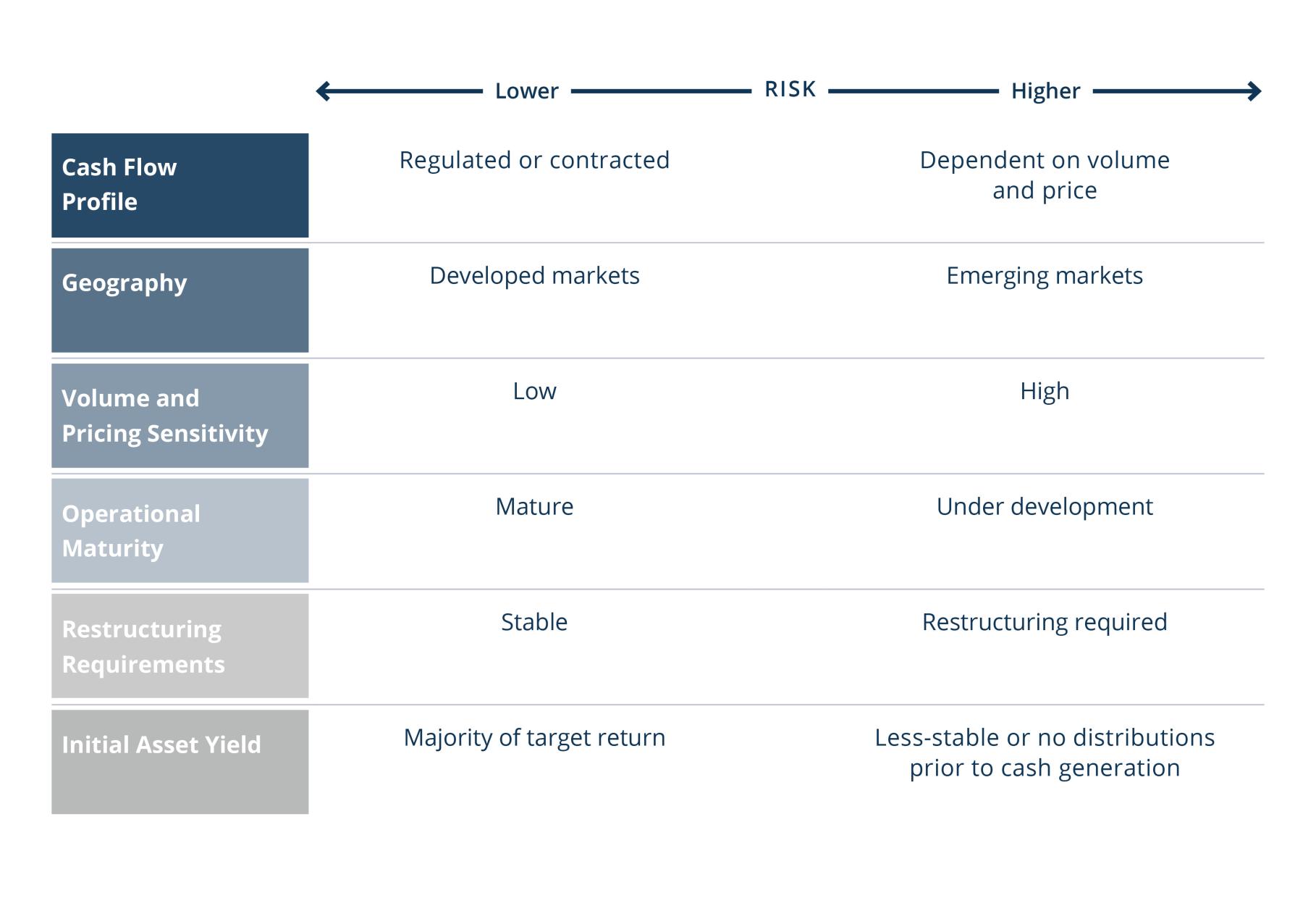

En tant que classe d’actifs, l’infrastructure a prouvé sa résilience tout au long des cycles de marché. Toutefois, les périodes de volatilité des marchés ont montré que ces profils de risque peuvent être trompeurs, et ont rappelé que toutes les infrastructures ne sont pas créées égales. La stabilité et la performance des flux de trésorerie de certains actifs classés sous la même étiquette de profil de risque ont varié pendant les périodes de volatilité du marché. Et, selon l’ampleur et la nature de la variabilité, la valeur peut également avoir été affectée.

Aujourd’hui, de nombreux responsables d’infrastructure considèrent leurs stratégies d’investissement comme « de base » (ou « core »), mais les rendements bruts cibles qu’ils affirment peuvent varier de moins de 8 % à plus de 15 %. De toute évidence, ils ne peuvent pas tous avoir la même définition de la notion « de base ».

Les investisseurs ne doivent donc pas se fier à ces étiquettes et supposer que la définition de « de base » d’une stratégie est la même que celle d’une autre. Au contraire, ils doivent creuser davantage pour comprendre véritablement le profil de risque sous-jacent d’une stratégie particulière (voir la figure 1). Cela s’avère particulièrement pertinent dans le contexte actuel de taux d’intérêt bas, où certains investisseurs institutionnels ont déplacé les allocations des titres à revenu fixe vers les infrastructures de base.

Brookfield investit dans l’ensemble du spectre des risques d’infrastructure et définit comme étant « de base » des investissements dans des actifs essentiels moins risqués avec une visibilité à long terme des flux de trésorerie. Cela comprend également des attributs spécifiques qui rendent les investissements résilients dans la plupart des environnements économiques, et devraient générer des rendements ajustés aux risques encourus.