Principais seções

Seus desenvolvedores, incluindo a Brookfield, construíram o parque em quatro fases ao longo de cinco anos.2 A primeira fase começou antes mesmo da ampliação da rede para receber a energia gerada, e foi financiada em grande parte pelo Climate Investment Fund, o banco multilateral de desenvolvimento fundado pelo G7 para cofinanciar projetos de redução de efeitos das mudanças climáticas.3 Por meses, a eletricidade gerada pelos painéis não tinha para onde ir. As frequentes tempestades de areia deixavam camadas de poeira nos painéis, reduzindo sua eficiência. Agora, uma frota de máquinas robóticas de limpeza percorre o local diariamente, o que parece ser a maior operação limpa-vidros da humanidade.4

As fases posteriores conectaram Bhadla à rede elétrica e o projeto foi concluído no início de 2021. Atualmente, o Bhadla cobre 50 quilômetros quadrados5, aproximadamente o tamanho de Manhattan, e tem 2,7 gigawatts de capacidade instalada.6 Isso é suficiente para abastecer até 5,5 milhões de residências indianas7 e eliminar cerca de 4 milhões de toneladas de CO₂ por ano,8 tornando Bhadla uma das maiores instalações solares do mundo.

Se o tamanho de Bhadla é difícil de compreender, o mesmo acontece com o seguinte tópico: em comparação com os 500 gigawatts de capacidade de energia renovável de que a nação mais populosa do mundo precisará até 2030 — e os 7.400 gigawatts necessários para cumprir sua parte nas metas globais de zerar as emissões líquidas de carbono até 20709 — o Bhadla causa um impacto mínimo.

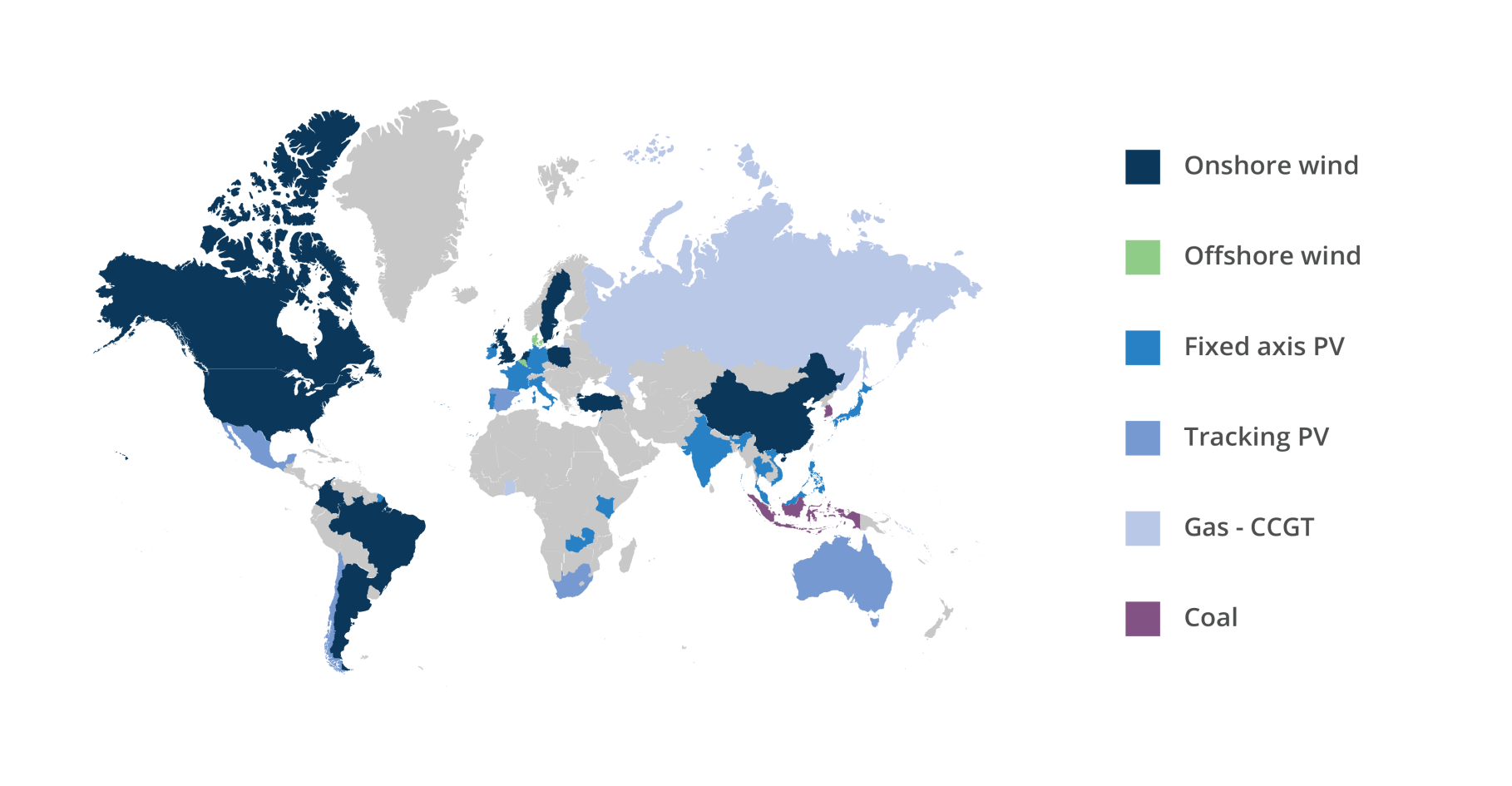

Enquanto os países desenvolvidos correm contra o relógio para fazer a transição de combustíveis fósseis para fontes renováveis antes que o estoque de carbono do planeta se esgote, os mercados emergentes e em desenvolvimento têm menos tempo a perder e mais trabalho a fazer. Em comparação com os países desenvolvidos, onde o consumo de eletricidade cresce devido aos esforços de eletrificação e à expansão dos data centers,10 a demanda de eletricidade nos EMDEs cresce cerca de três vezes mais devido ao seu rápido crescimento econômico.11 Atualmente, os EMDEs são responsáveis por 72% das emissões mundiais de gases de efeito de estufa (GEE)12 (ver Imagem 1). É necessário aumentar a capacidade de geração de energias renováveis a um ritmo muito mais rápido para acompanhar o desenvolvimento desses mercados.

Imagem 1: Os mercados emergentes representam 72% das emissões mundiais de GEE (2022)

Para garantir que os EMDEs entrem e permaneçam no caminho certo, é necessária uma coordenação maciça em várias frentes, cada uma das quais dependerá de fluxos de capital sem precedentes. Nessas fases iniciais cruciais, é necessária a participação de investidores de mercados privados para catalisar outras fontes de financiamento e atrair capital, inclusive de empresas multinacionais que pretendem encontrar soluções climáticas para suas operações nos mercados emergentes e em desenvolvimento.

De acordo com a International Energy Agency (IEA), os EMDEs, excluindo a China, precisam aumentar em seis vezes os investimentos em energia limpa, chegando a US$ 1,6 trilhão por ano até o início da década de 2030,13 para garantir que as crescentes necessidades de energia sejam atendidas em alinhamento com o Acordo de Paris. Com exceção da China, a maioria dos EMDEs não conta com recursos públicos ou privados para financiar totalmente sua transição. Por padrão, os bancos de desenvolvimento representam apenas uma parte do mix. O Grupo de Especialistas Independentes do G2014 estimou que um terço do financiamento precisa vir de outros países.

Embora estejam em busca de oportunidades de investimento para a infraestrutura da transição energética, historicamente, os investidores privados consideram que os projetos de energia renovável e descarbonização nos EMDEs estão fora do seu escopo principal. Mas, a nosso ver, isso pode estar prestes a mudar.

Em muitos mercados emergentes e economias em desenvolvimento — Índia, Brasil, Chile, Indonésia, Filipinas, Malásia, Vietnã, Turquia, Romênia, entre outros — uma série de fatores estão permitindo que o capital privado apoie a transição. Tanto os mercados de capitais quanto as oportunidades de energia limpa estão amadurecendo, oferecendo aos investidores caminhos mais claros sobre como e onde alocar seu capital. E, dado o atual desequilíbrio entre o tamanho da oportunidade e o capital disponível para essas regiões, acreditamos que há um caminho igualmente claro para retornos atraentes ajustados ao risco.

Oportunidades ascendentes

A transição energética se intensificou nas últimas duas décadas e agora é tratada como prioridade nas agendas dos governos. Financiamentos públicos monumentais na Europa, nos EUA e na China proporcionaram saltos contínuos de eficiência e economia de escala, enquanto a prioridade econômica das energias renováveis ganhou vida própria. O aumento da capacidade de geração de energia renovável em 2023 totalizou 507 gigawatts, cerca de 50% a mais do que em 2022.15 O investimento em energia limpa aumentou 40% desde 2020, atingindo US$ 1,8 trilhão em 2023.16

Resta saber se essas mudanças terão a velocidade e a escala suficiente para evitar os efeitos mais desastrosos do aquecimento global.

Uma preocupação está cada vez mais evidente: essa meta nunca será alcançada se a fonte de 72% das emissões mundiais de CO2 relacionadas a energia não receber bem mais de 15% dos investimentos mundiais em energias renováveis e redução de emissões (ver Imagem 2).17

Imagem 2: Lacuna de investimentos em energia limpa nos mercados emergentes

(Investimentos em energia limpa, PIB e população por região)

A Índia é um bom exemplo das promessas e dos desafios da transição energética nos EMDEs. O país, terceiro maior poluidor do mundo, comprometeu-se a neutralizar suas emissões até 2070. Se a Índia atingir essa meta, essa conquista sozinha poderá reduzir o aquecimento global em 0,2°C.

No entanto, ainda hoje, 70% da eletricidade da Índia é gerada por carvão, e as energias renováveis contribuem com menos de 10% das necessidades energéticas do país. Neste momento, a Índia tem aproximadamente 182 gigawatts de capacidade de geração de energia renovável, menos de 2/100 da quantidade necessária para atingir a meta de 2070. Esse nível de capacidade requer um investimento de cerca de US$ 10 trilhões até 2070, ou US$ 214 bilhões por ano. Isso representa 16 vezes os US$ 13 a US$ 14 bilhões investidos por ano na transição da Índia atualmente.18

No entanto, cada mercado emergente é diferente. A Índia é uma das economias mais desenvolvidas no espectro da transição e é um destino relativamente atraente para o financiamento externo. Em países como a Índia, Brasil e Chile, estruturas políticas com visão de futuro e a abundância de luz solar e vento (no caso do Brasil, muita energia hidrelétrica também) criam mercados vibrantes para as energias renováveis. Em outros países, a transição é mais incipiente, os desafios são diferentes e a lacuna entre o capital disponível e o montante de investimento necessário é maior.

Não existe uma única fórmula ou abordagem para dimensionar as oportunidades de investimento na transição energética dos EMDEs. Cada um desses mercados tem características diferentes que dependem do que o país busca alcançar e do estado atual de seu mix energético. Mas há fatores comuns a serem considerados.

O primeiro é o aumento do consumo de energia. A expansão do consumo de energia nos mercados emergentes e nas economias em desenvolvimento não apenas aumenta a urgência de ampliar significativamente a capacidade de geração de energia no curto prazo, mas também amplia a oportunidade de desenvolver projetos de energia solar e eólica, considerados os frutos mais fáceis de colher da transição energética global. Isso significa que há um potencial enorme de ampliar os investimentos em energia renovável nestes mercados.

O segundo é que as energias renováveis estão se tornando muito mais acessíveis nos EMDEs. Esses mercados se beneficiam dos mesmos avanços tecnológicos e aumentos de eficiência dos mercados desenvolvidos. Na maioria deles, é mais barato e menos arriscado (puramente em termos de gastos de capital) financiar e implantar energias eólica e solar do que aqueles provenientes de fontes de combustíveis fósseis (ver Imagem 3).

Imagem 3: As energias eólica e solar são mais baratas do que os combustíveis fósseis na maioria dos mercados (1º semestre de 2023)

Tecnologia de nova geração mais barata para construir por mercado

O terceiro é que os EMDEs normalmente contam com vantagens naturais para implantar energias renováveis comparados aos países de mercados desenvolvidos. Os EMDEs costumam estar em regiões onde a radiação é maior, em regiões montanhosas, costeiras ou desérticas com condições de vento favoráveis. No Brasil, por exemplo, os recursos eólicos no solo (onshore) são tão bons quanto os marítimos (offshore) nos EUA e na Europa, com menos da metade do custo da energia eólica capturada no mar.19

Outros fatores também favorecem os emergentes. Conforme ilustrado no projeto Bhadla, a disponibilidade de grandes extensões de terra não urbanizadas e livres de restrições regulatórias raramente é considerado um problema. A aquisição e importação de equipamentos nesses mercados costuma ser mais barata, assim como a mão de obra, o que reduz os custos de construção, operação e manutenção (ver Imagem 4).

Figura 4: Os EMDEs têm vantagens em termos de custos de operação e manutenção

(Custo nivelado de eletricidade de uma usina de energia solar em grande escala concluída em 2022)

Somadas, essas vantagens não só tornaram a instalação de usinas de geração de energias renováveis mais barata e competitiva do que a de usinas à base de combustíveis fósseis, como também seus projetos são mais baratos que os de mercados desenvolvidos, mesmo sem o mesmo nível de apoio governamental. As equipes de Energia Renovável da Brookfield baseadas nos EMDEs descobriram que, em média, os gastos de capital (Capex) estimados para seus projetos são cerca de 40% menores do que os de projetos de escala equivalente nos EUA ou na Europa.

Por outro lado, a transição dos mercados emergentes traz um conjunto diferente de considerações sobre investimentos, algumas reais e outras presumidas. Mesmo assim, as oportunidades são tão grandes que os investidores têm o luxo de escolher as melhores, nas quais muitos desses riscos são reduzidos.

Por exemplo, em alguns desses países, mas não em todos, o estado de direito e o cumprimento de contratos podem ser menos seguros do que nos mercados desenvolvidos. O histórico das operadoras locais pode ser mais limitado e a saúde financeira dos compradores de energia menos transparente. O acesso e a conexão à rede também podem ser complicados devido a ineficiências e burocracias, e o risco regulatório, embora encontrados não somente nos EMDEs, pode ser maior do que nos mercados desenvolvidos.

Adicionalmente, a repatriação de recursos pode ser um risco para os investimentos em infraestrutura de energia renovável, em grande parte devido aos seus longos prazos. Um dos atrativos para os investidores estrangeiros de commodities e projetos industriais tradicionais é a possibilidade de "dolarizar" os investimentos. Isso se deve ao fato de que a produção é normalmente destinada a mercados externos, permitindo que as receitas sejam geradas em dólares americanos. Esse não é o caso da energia renovável, cujos principais clientes são residências e empresas dentro das fronteiras do próprio país.20

Como resultado, embora os terrenos, edifícios e equipamentos relacionados a um projeto de transição em um mercado emergente possam ser 40% mais baratos, o custo de obtenção desse capital — os retornos que o credor ou investidor médio exige pelo seu risco — pode ser mais elevado. Por exemplo, se o custo médio de capital (incluindo dívida e capital próprio) de um projeto solar em um mercado desenvolvido for de cerca de 5 a 6%, nos EMDEs será de cerca de 12% (ver Imagem 5).

Imagem 5: Faixas de custo de capital de projetos de energia solar e armazenamento de energia (2022)

Apesar de o potencial de retorno ser mais alto nos EMDEs, essas oportunidades continuam cronicamente subfinanciadas. Ao mesmo tempo, esses países têm algumas das economias mais robustas e crescentes do mundo, muitas com classificação investment-grade, estrutura regulatória favorável, respeito comprovado pelo capital, estado de direito sólido e risco geopolítico administrável. Um operador experiente com presença local e disposição para colocar a mão na massa pode acrescentar mais uma margem de segurança favorável.

Dada a necessidade de construção de uma infraestrutura globalizada em um prazo relativamente curto, a transição dos EMDEs representa uma enorme oportunidade para investidores privados, especialmente agora que algumas peças-chave do quebra-cabeça estão se encaixando.

Financiamento misto e capital catalítico

Assim como ocorre na transição, para abrir as comportas do capital externo necessário para financiar os projetos de energia limpa nos mercados emergentes e economias em desenvolvimento, diversas medidas precisarão ser tomadas praticamente de uma só vez.

Em setembro passado, Mark Carney, Chair da Brookfield Asset Management e head de investimentos em transição, compartilhou suas recomendações para essas etapas em um discurso na Cúpula anual do G20, presidida pela Índia. Carney observou que mais governos dos EMDEs precisam adotar políticas climáticas cada vez mais ambiciosas para criarem um ambiente mais propício. São necessários padrões uniformes e dados melhores para rastrear o problema. Mercados voluntários de carbono precisam ser estabelecidos para acelerar os fluxos transfronteiriços para projetos de redução de emissões nos EMDEs. Também é preciso reconhecer que os principais investidores na transição dos EMDEs — os bancos de desenvolvimento — podem se esforçar mais para ampliar os tipos de projetos e os riscos que estão dispostos a assumir para catalisar financiamentos privados.

Os líderes mundiais reunidos em Nova Deli concordaram com Carney. Eles foram unânimes em reconhecer a necessidade de rapidamente ampliar os investimentos e financiamentos de bilhões para trilhões de dólares, principalmente nos mercados emergentes; e de se comprometer com reformas para aumentar a qualidade e a eficácia dos bancos multilaterais de desenvolvimento. Com isso em mente, o Banco Mundial criou um laboratório de investimento do setor privado para coletar informações sobre as diferentes formas de ampliar o financiamento privado nos EMDEs.

Uma peça fundamental que passou a ser priorizada é o financiamento misto.

Nos últimos anos, os bancos de desenvolvimento e outras instituições públicas começaram a se unir às grandes corporações financeiras dos mercados desenvolvidos para combinar os recursos públicos e privados disponíveis para a transição dos EMDEs de forma mais criativa e direcionada.

O financiamento original do Climate Investment Fund para o parque solar Bhadla é um bom exemplo. Outro caso notável foi a emissão de uma garantia de US$ 98 milhões feita em 2022 pela Agência Multilateral de Garantia de Investimentos para refinanciar o parque solar Benban, no Egito, a quarta maior instalação solar do mundo (e maior da África), junto a outros financiamentos públicos e privados.21 A Just Energy Transition Partnerships (JETPs), que estreou em 2021 com um compromisso na África do Sul, apresenta alianças semelhantes que atuam de país em país.

No final do ano passado, na 28a sessão da Conferência das Partes da ONU (COP28), o presidente dos Emirados Árabes Unidos, Mohamed bin Zayed, anunciou a criação de um veículo de financiamento de US$ 30 bilhões que leva esses esforços a outro patamar. O ALTÉRRA adota o conceito de financiamento misto conhecido como capital catalítico, concebido para dar o pontapé inicial e reunir capital privado para investimentos na transição dos mercados emergentes e economias em desenvolvimento.

O conceito é tão simples quanto eficaz: em um acordo catalítico, o patrocinador do fundo faz um investimento significativo em um pool de capital e limita seu próprio retorno sobre esse investimento para aumentar o potencial de retorno dos outros investidores privados do fundo e reduzir o custo de capital dos desenvolvedores. Com um potencial de retorno maior, os outros investidores têm mais interesse em trabalhar com o fundo, criando um multiplicador significativo no montante de capital disponível para apoiar a transição dos EMDEs. Esses pools maiores, com mandatos específicos voltados para a transição dos mercados emergentes, farão os investimentos que — embora atraentes do ponto de vista de risco/retorno — antes tinham dificuldades para garantir capital.

"Acreditamos que isso pode ser transformador para a transição energética dos EMDEs", diz Carney. "O mundo emergente e em desenvolvimento precisa de US$ 1 trilhão por ano de financiamento externo nos próximos anos para fazer a transição para o carbono neutro. O capital catalítico pode ajudar a suprir essa lacuna ao mobilizar investidores privados a fazer investimentos e dar escala à transição em países que antes tinham dificuldades para atrair ambos."

Que tipos de projetos poderiam utilizar o capital catalítico desses grupos de capital privado?

A Índia é um exemplo instrutivo. Por mais que tenha avançado na viabilização de projetos de energia renovável, o país ainda enfrenta o dilema "quem nasceu primeiro, o ovo ou a galinha?". Os desenvolvedores precisam de financiamento para garantir capacidade em leilões estatais que concedem contratos de compra de energia renovável de longo prazo. Ao mesmo tempo, a maioria dos financiadores exige que os desenvolvedores tenham acordos de longo prazo garantidos antes de iniciarem os projetos, mesmo para a fase inicial de desenvolvimento. Com o longo período de análise legal e de licenciamento que implica uma licitação, muitos projetos acabam atrasados em três ou quatro anos.

Portanto, o uso do capital catalítico pode inverter a ordem: iniciar o projeto primeiro e fazer a licitação e garantir os contratos mais perto da conclusão. Essa abordagem tem algum grau de risco, pois é preciso vender no mercado à vista ou conseguir um contrato de curto prazo, em vez de assegurar um contrato de compra mínima garantida de longo prazo. No entanto, ela também reduz drasticamente o tempo de entrega e aumenta o potencial de retorno. Desenvolvedores estabelecidos como a Brookfield poderiam administrar o risco de aquisição com contratos de curto prazo (geralmente lucrativos) e aguardar o momento certo para garantir contratos mais favoráveis de longo prazo. Ao mesmo tempo, um desenvolvedor poderia fazer uma venda a prazo de ativos renováveis dois a três anos após o comissionamento para contrapartes confiáveis que desejassem adquirir ativos sem risco. Isso inclui um contingente crescente de clientes corporativos de alta qualidade que buscam fontes limpas dedicadas para alimentar iniciativas de friend-shoring destinadas a diversificar as cadeias de suprimentos.

Da perspectiva dos investidores, o capital catalítico — e sua capacidade de apoiar grandes pools de capital para a transição dos EMDEs — pode ser o fator que falta para viabilizar as opções e aumentar o potencial de retorno. Com isso, a Índia ganha um novo mecanismo para acelerar os projetos de energia renovável que a ajudará a atingir suas metas.

As multinacionais demandam energia limpa

O interesse das empresas por energia limpa não cresce apenas na Índia. As multinacionais com sede em mercados desenvolvidos têm forte presença de produção e distribuição na Ásia, Europa emergente, América Latina e África. Em muitos casos, as empresas se estabeleceram décadas atrás para aproveitar a mão de obra mais barata, a proximidade dos recursos naturais e os mercados consumidores em crescimento. Agora, essas empresas têm metas globais de transição urgentes a alcançar e estão ansiosas para fazer parcerias com grandes financiadores e operadores estabelecidos, como a Brookfield, para desenvolver a capacidade de energia renovável em todos os seus mercados.

Embora alguns projetos de energia renovável usados para alimentar uma fábrica possam ser construídos nas instalações do cliente, nem sempre será este o caso. Em alguns cenários, a rede precisa receber e contabilizar a energia, para que o desenvolvedor e o cliente possam obter crédito por ela. Por mais atraentes que sejam, os projetos dos EMDEs continuam sujeitos às regras de dinâmicas de cada país, que os colocaram fora do escopo da maioria dos investidores privados. O capital catalítico e sua capacidade de criar grandes pools de capital focados nessas regiões podem ajudar a resolver essa questão.

Recentemente, uma grande multinacional entrou em contato conosco: depois de trabalhar com a Brookfield em vários contratos de compra mínima garantida de longo prazo na Índia, a empresa queria saber se poderíamos implementar o mesmo modelo em seus outros mercados, como Brasil, Chile, Indonésia e Filipinas.

Recentemente, uma grande multinacional entrou em contato conosco: depois de trabalhar com a Brookfield em vários contratos de compra mínima garantida de longo prazo na Índia, a empresa queria saber se poderíamos implementar o mesmo modelo em seus outros mercados, como Brasil, Chile, Indonésia e Filipinas.

Brasil e Chile: sem tempo a perder

O Brasil e o Chile são outros exemplos dos efeitos potencialmente transformadores do capital catalítico. Os dois estão entre os mais avançados de todos os mercados de transição energética dos EMDEs. Ainda assim, até mesmo estes países têm um longo caminho pela frente.

O Chile tem aproximadamente 4,6 gigawatts de capacidade instalada de carvão, grande parte dela nos estágios iniciais da vida útil.22 O governo assumiu o compromisso de descomissionar todas as usinas de carvão nos próximos 15 anos. A eliminação progressiva de concessionárias de serviços à base de carvão e outros combustíveis fósseis é um empreendimento extremamente intensivo em capital. Mas ele também traz o potencial de retornos mais altos dados os descontos com os quais esses ativos (incluindo as tarifas de clientes) podem ser adquiridos e a necessidade contínua (e muitas vezes o prêmio pago) de energia de combustíveis fósseis sob demanda para apoiar fontes limpas que dependem de condições climáticas.

Uma concessionária em nosso radar no Chile tem um plano claramente articulado para fazer a transição de óleo combustível pesado para energia renovável na próxima década. Ela tem muitos dos elementos necessários para o sucesso, incluindo receitas recorrentes e previsíveis para apoiar o desenvolvimento das energias renováveis, exceto um: um parceiro confiável com experiência para executar sua transformação e com capital suficiente para começá-la.

Na mesma linha, tanto o Brasil quanto o Chile têm indústrias pesadas que, como em qualquer lugar, continuam dependentes de combustíveis fósseis para gerar as altas temperaturas necessárias para a fabricação de seus produtos.

O plano do Brasil para descarbonizar seus setores de aço e cimento é um dos motivos pelo qual o país destinou regiões de energia renovável em grande escala para a produção de hidrogênio verde. A esperança é que a abundância de energia hidrelétrica, eólica e solar gerada nessas regiões ajude a reduzir os custos de produção a ponto de tornar o hidrogênio verde competitivo frente ao carvão ou o gás natural como insumo industrial.

O Brasil e o Chile também têm outro recurso para usar em seus esforços de descarbonização: a capacidade generativa de seus resíduos.

O Chile é o terceiro maior produtor de resíduos por pessoa do mundo,23 enquanto o Brasil tem alguns dos maiores aterros sanitários do continente. Essas instalações estão sob crescente pressão de seus governos para capturar as milhões de toneladas métricas de metano e dióxido de carbono que liberam na atmosfera a cada ano. Avanços recentes nas tecnologias de captura e processamento aumentaram a viabilidade de transformar esse gás em uma fonte produtiva de biocombustível verde para uso industrial.

Considerando os regimes de imposto sobre o carbono que estão surgindo em todo o mundo liderados pelo Carbon Border Adjustment Mechanism da União Europeia, que em 2026 começará a aplicar gradualmente impostos sobre o aço, o cimento e outras commodities importadas, as multinacionais sediadas nos países poderão cada vez mais adquirir produtos e combustíveis verdes para evitar esses impostos. O capital catalítico pode ajudar a estimular investimentos em tecnologias estabelecidas para que elas cresçam nesses mercados, oferecendo vantagens interessantes para os investidores.

Sudeste Asiático: a próxima fronteira

Sudeste Asiático é outra importante fronteira de investimento, onde novas estruturas de capital podem ajudar a catalisar mercados em vários pontos de seus processos de transição.

Na Tailândia, a existência de uma potente indústria de energia renovável, somada a uma força de trabalho significativa com experiência em tecnologia contribuíram para o aumento dos data centers para atender ao crescente tráfego de internet na região, junto ao alto consumo de energia que esses centros trazem. Muitos dos centros estão sendo construídos pela Microsoft, Amazon e outras potências digitais globais que agora estão trabalhando contra o relógio para cumprir seus compromissos de carbono negativo.

A Malásia tem um boom semelhante de data centers em andamento. A Malásia é vizinha de Cingapura, um mercado desenvolvido cuja demanda por energia renovável contrasta diretamente com uma área limitada para a construção de parques solares e eólicos. Apesar dos atritos no mercado da Malásia, Cingapura se torna um mercado secundário de primeira linha para cada megawatt extra que um projeto malaio possa produzir e transmitir.

Do outro lado do Estreito de Cingapura, a Indonésia se beneficiaria dos mesmos potenciais demográficos e geográficos não fosse um dos mercados mais desafiadores para operadores e financiadores de energias renováveis na atualidade.

Como maior exportador de carvão do mundo e um dos maiores produtores de gás natural liquefeito do sudeste da Ásia, a Indonésia tem o setor de combustíveis fósseis profundamente enraizado no mix de energia doméstico do país. Uma única concessionária nacional controla a autorização de novos projetos, enquanto os incentivos ao consumidor se concentram, em grande parte, na redução dos custos de energia para o usuário final, inclusive subsidiando a energia produzida por gás e carvão. No ano passado, o governo se manifestou fortemente a favor da mudança dessa dinâmica, com uma meta declarada de aumentar a participação das energias renováveis na geração total da Indonésia para 40% até 2030. Nas próximas fases dessa nova transição, vemos oportunidades para operadores experientes que podem aproveitar o conhecimento global para aplicá-lo nesse mercado em crescimento.

Também vemos potencial de ganhos iniciais no setor de transportes da Indonésia. Outro desafio que o país enfrenta é a grave falta de capacidade de transmissão para a última milha, ou seja, local. O transporte elétrico cresceu em popularidade, mas a adoção generalizada enfrenta um desafio ainda maior do que o de outros países na capacidade de carregamento — mesmo que mais estações sejam construídas, ainda não há como conectá-las à rede. Dessa forma, uma solução fundamental para a transição poderia ser a centralização dos locais de troca de carga e bateria, como ocorre na China. Com base em nossa experiência anterior na China, vemos isso como outra oportunidade.

Não se pode subestimar o impacto que investimentos em infraestrutura nesta escala possam ter em um mercado como o da Indonésia. Para uma nação de 275 milhões de habitantes, a Indonésia tem um número proporcionalmente pequeno (17,1 milhões) de carros. Contudo, tem 125 milhões de motocicletas24, e quase todas são movidas a motor de combustão interna (internal combustion engine, ICEs).25 Até para o cidadão comum, o custo de substituir uma motocicleta a ICE por uma elétrica seria viável, especialmente se comparado aos preços de um veículo elétrico. O grande obstáculo é o carregamento, problema que também existia para 85 milhões de motocicletas na China há cerca de uma década. Hoje, a grande maioria das motocicletas e dos ciclomotores novos vendidos no continente é movida a eletricidade.26

O investimento pode criar um círculo virtuoso

Os EMDEs abrigam 85% da população mundial.27 Também respondem por mais da metade do consumo mundial de energia, o que deve chegar a 70% em 2050.28 Certamente, não existe um caminho para alcançar o carbono neutro que não passe por essas regiões.

Os investidores privados que empregaram capital em projetos de transição de mercados desenvolvidos podem perceber que o impacto de seus investimentos poderia ser ainda maior nos mercados em desenvolvimento e economias emergentes, especialmente aqueles que emitem mais carbono. O potencial de crescimento energético, os custos mais baixos dos insumos e as vantagens naturais que muitos desses mercados oferecem são atraentes.

Com a aceleração da demanda das empresas e o recente avanço do financiamento misto e do capital catalítico, muitos desses obstáculos estão sendo superados. Como resultado, os investidores privados têm mais transparência para empregar capital nos EMDEs e as multinacionais têm mais acesso a parcerias com fornecedores globais de energia renovável em escala nessas regiões.

Não é preciso realizar o impossível, por assim dizer, para diminuir a contribuição dos EMDEs para o aquecimento dos mares e da atmosfera. Investimentos específicos, direcionados e potencialmente remuneradores podem ter efeitos bastante catalisadores. As novas estruturas catalíticas têm como objetivo criar grandes pools de capital com mandatos adequados para apoiar a transição. Essas estruturas fazem parte do ecossistema financeiro de combate às mudanças climáticas, o que permite que os mesmos investidores que se beneficiam com o capital catalítico possam contar com financiamento público, além de instrumentos inovadores do mercado de carbono.

O aumento do fluxo de capital para os emergentes, somado ao emprego de uma profunda experiência global em operações de energia renovável, pode ser transformador, pois ajuda a gerenciar as dinâmicas que limitaram os investimentos no passado. Isso não apenas estimula mais projetos com a escala de Bhadla, como também gera oportunidades de bons retornos ajustados ao risco.

Notas finais:

1. AIE, "Scaling up Private Finance for Clean Energy in Emerging and Developing Economies", junho de 2023.

2. Blackridge Research, "India Builds World's Largest Solar Park at Bhadla in Rajasthan to Decarbonize Its Energy Production", 30 de julho de 2023.

3. Business Insider, "India is harnessing renewable energy through the world’s biggest solar farm. Here’s how it happened", 22 de novembro de 2022.

4. PR Newswire, "Eccopia Expands Bhadla Park Cloud-based Robotic Cleaning Footprint with Additional 500 MWp", 2 de julho de 2018.

5. Blackridge, 30 de julho de 2023.

6. Energy Digital, "Top 10: Largest Solar Power Parks", 30 de maio de 2023.

7. Em “The promise and perils of the solar energy boom”, publicado na Wired em 15 de outubro de 2021, foi estimado que o projeto poderia abastecer 4,5 milhões de residências indianas, com base na capacidade instalada na época de 2,25 gigawatts. Desde então, os acréscimos ao parque elevaram a capacidade total instalada para 2,7 gigawatts.

8. Blackridge Research, EcoHubMap, "Solar power project at Bhadla, India", 2024.

9. Foreign Affairs, "Can India Become a Green Superpower?", julho/agosto de 2023.

10. The New York Times, "A New Surge in Power Use in Threatening U.S. Climate Goals", 14 de março de 2024

11. De acordo com a Energy Information Administration dos EUA, espera-se que a demanda global de eletricidade aumente 33% até 2050, sendo que 75% desse crescimento virá dos MEDs, segundo a Agência Internacional de Energia (AIE). Energy Information Administration, “EIA projections indicate global energy consumption increases through 2050, outpacing efficiency gains and driving continued emissions growth", 11 de outubro de 2023. Agência Internacional de Energia, "Net Zero by 2050", maio de 2021 (página 39).

12. Agência Internacional de Energia, junho de 2023.

13. Agência Internacional de Energia, "Reducing the Cost of Capital", fevereiro de 2024.

14. Grupo de Especialistas Independentes do G20, "Strengthening Multilateral Development Banks: The Triple Agenda", julho de 2023.

15. Agência Internacional de Energia, "Renewables 2023: Analysis and forecast to 2028", janeiro de 2024.

16. Agência Internacional de Energia, "Reducing the Cost of Capital: Strategies to unlock clean energy investments in emerging and developing economies", fevereiro de 2024.

17. Ibid

18. Foreign Affairs, "Can India Become a Green Superpower?", julho/agosto de 2023.

19. National Renewable Energy Laboratory, "2021 Cost of Wind Energy Review", dezembro de 2022; Wind Europe, "Wind energy is the cheapest source of electricity generation", 29 de março de 2019; BloombergNEF, 2º semestre de 2023.

20. O risco cambial deve ser um pouco menor no futuro com o aparente fim do superciclo de fortalecimento do dólar. Dito isso, a necessidade de estratégias robustas de hedge cambial é outro elemento que pode aumentar o custo de capital dos projetos de transição dos EMDEs.

21. Afrik 21, "EGYPT: MIGA guarantees $98 million to refinance six solar farms in Benban", 5 de julho de 2022.

22. Energy Partnership Chile-Alemania, "Phasing out Coal in Chile and Germany – A Comparative Analysis", junho de 2021.

23. Sensoneo, "Global Waste Index 2022", 8 de novembro de 2023.

24. Statista 2024.

25. The Jakarta Post, "Only a fraction of Indonesia's motorbike fleet seen to be electric by 2030", 27 de fevereiro de 2023.

26. De acordo com o último relatório da Statista 2024, estimou-se que os consumidores chineses comprariam mais de 40 milhões de veículos elétricos de duas rodas em 2022; isso se compara aos 6,16 milhões de unidades movidas a gás compradas no mesmo ano, de acordo com um relatório de setembro de 2023 preparado para a Agência de Comércio Italiana.

27. WorldData.info (última modificação em janeiro de 2024).

28. Exxon Mobile, “Energy demand: Three drivers”, 8 de janeiro de 2024.

Divulgações

Este conteúdo e as informações contidas aqui destinam-se exclusivamente a fins educacionais e de informação, e não constituem e não devem ser interpretadas como uma oferta para vender ou uma solicitação de uma oferta para comprar quaisquer títulos ou instrumentos financeiros relacionados. Este texto discute tendências amplas de mercado, ramo ou setor, ou outras condições gerais econômicas ou de mercado. Ela não tem como objetivo fornecer uma visão geral dos termos aplicáveis a quaisquer produtos promovidos pela Brookfield Asset Management Inc. e suas afiliadas (juntas: "Brookfield").

Este texto contém informações e visualizações com base na data constante, e tais informações e visualizações estão sujeitas a alterações sem aviso prévio. Como certas informações fornecidas aqui foram preparadas com base na pesquisa interna da Brookfield e certas informações são baseadas em várias suposições feitas pela Brookfield, qualquer uma das informações pode ser incorreta. A Brookfield pode não ter verificado (e se isenta de qualquer obrigação de verificar) a exatidão e integridade de qualquer informação incluída aqui, inclusive informações que tenham sido fornecidas por terceiros, e você não pode se assegurar de que a Brookfield tenha conferido tais informações. As informações fornecidas aqui refletem as perspectivas e crenças da Brookfield.

Os investidores devem falar com seus consultores antes de fazer um investimento em qualquer fundo ou programa, incluindo um fundo ou programa promovido pela Brookfield.