Introducción

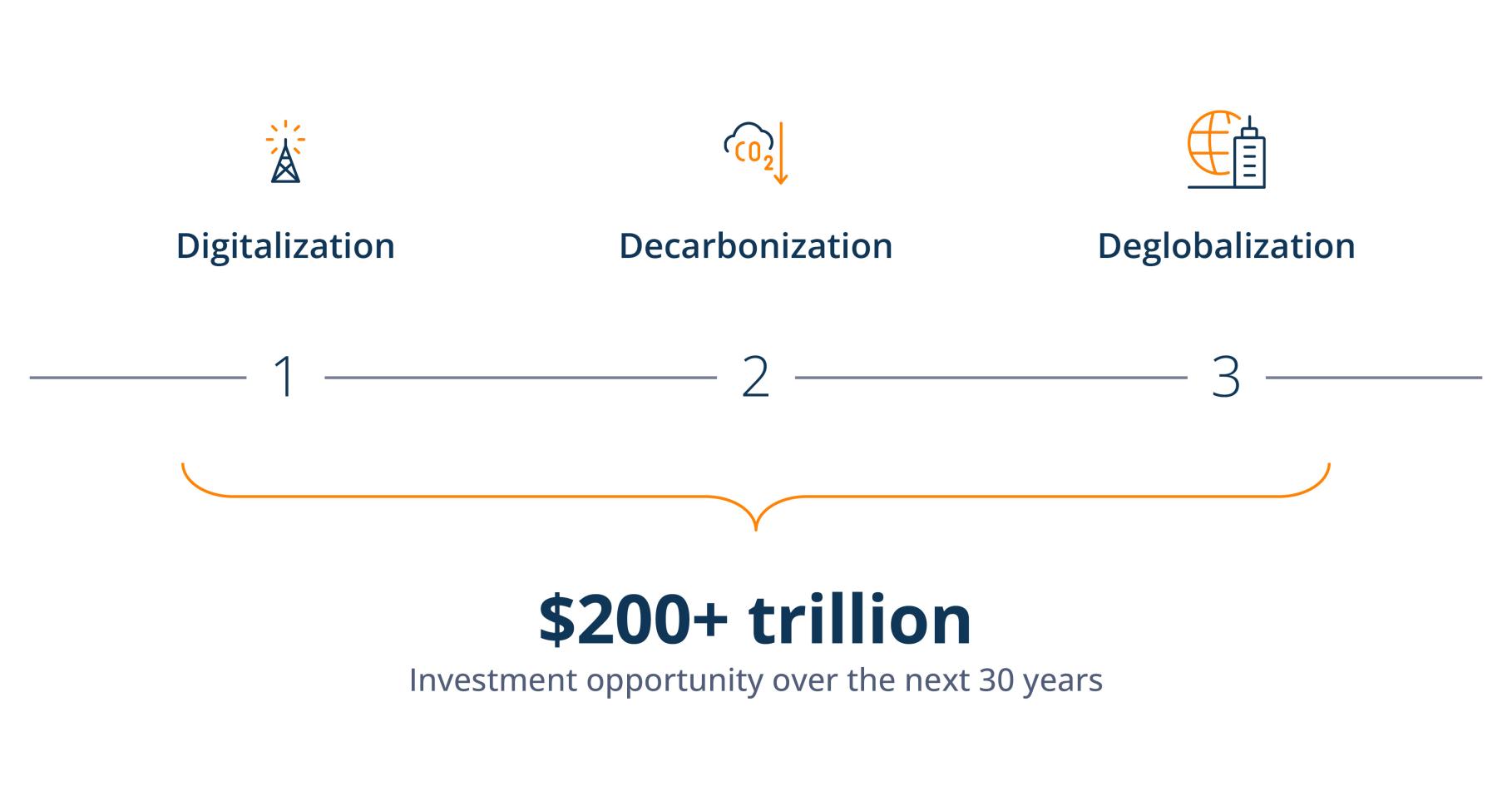

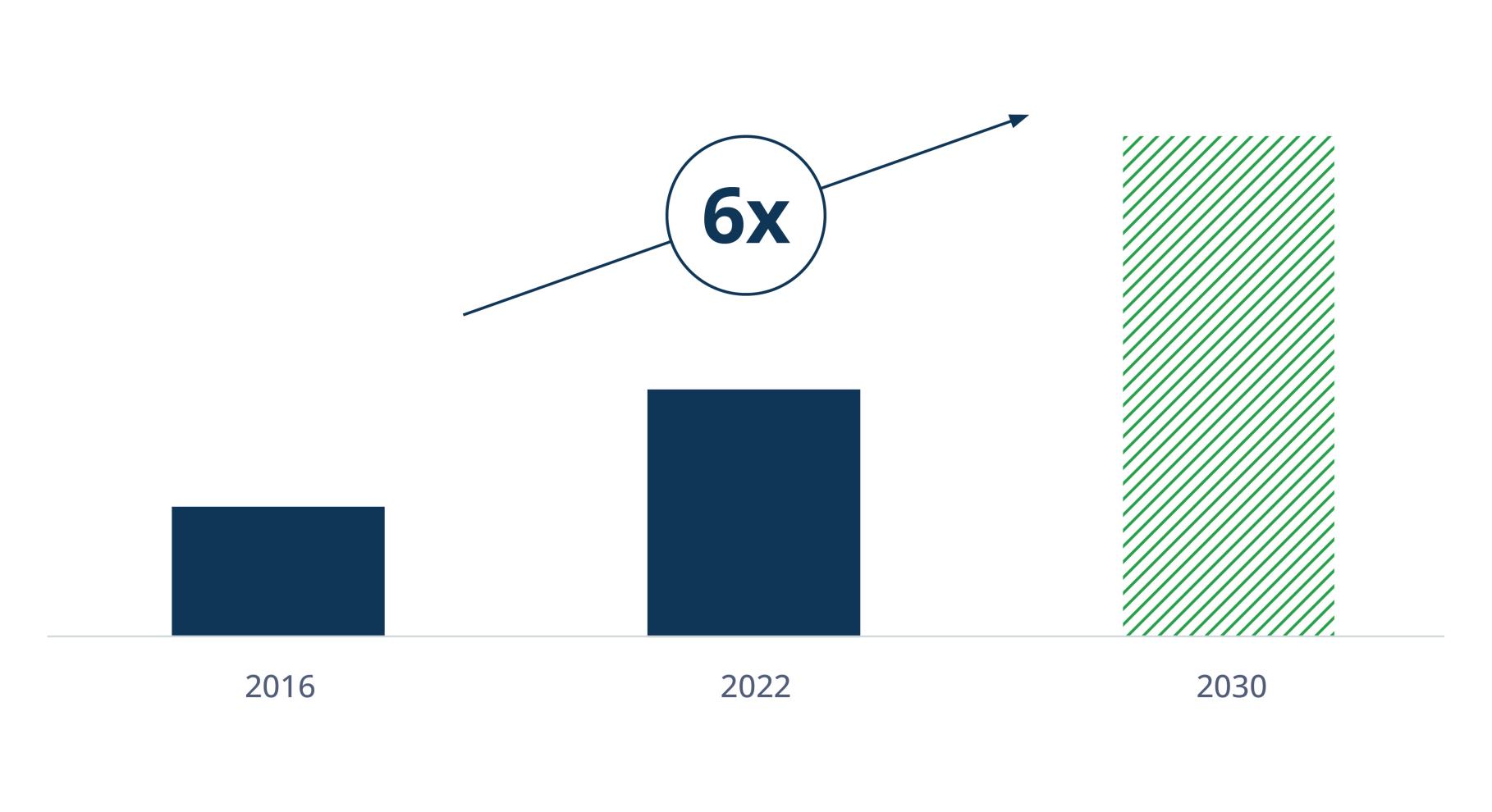

En el ámbito de las infraestructuras, una confluencia de tendencias (algunas en las que los inversores se han centrado durante años, otras más recientes) debería ser capaz de continuar generando oportunidades de inversión en activos de alta calidad.

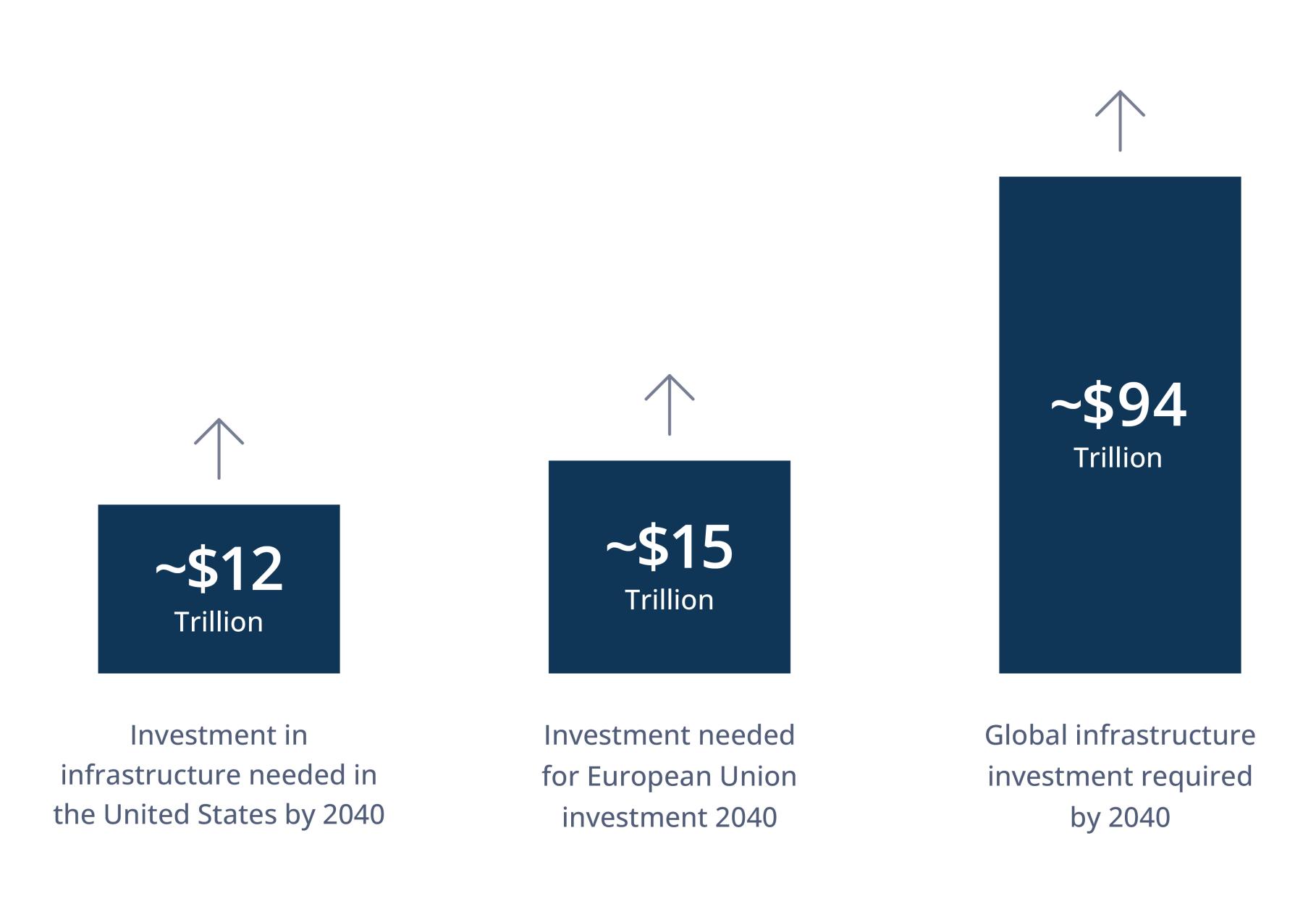

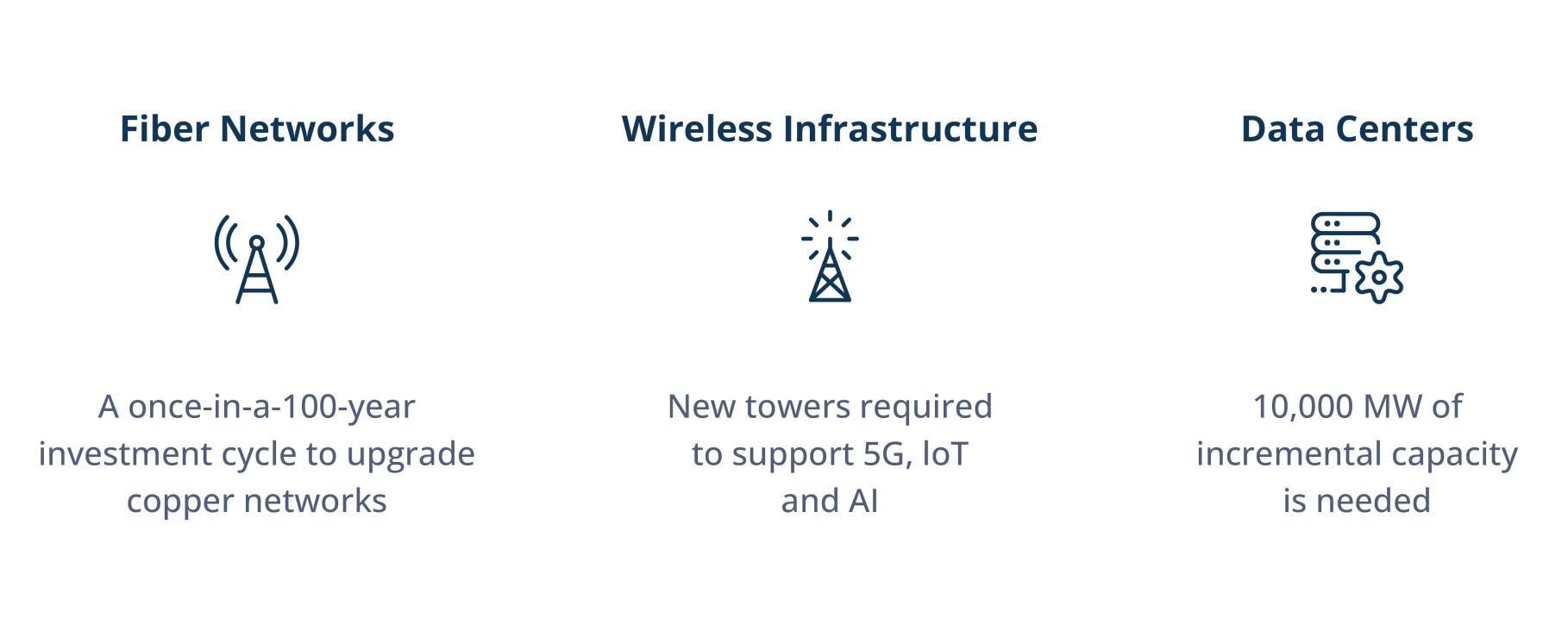

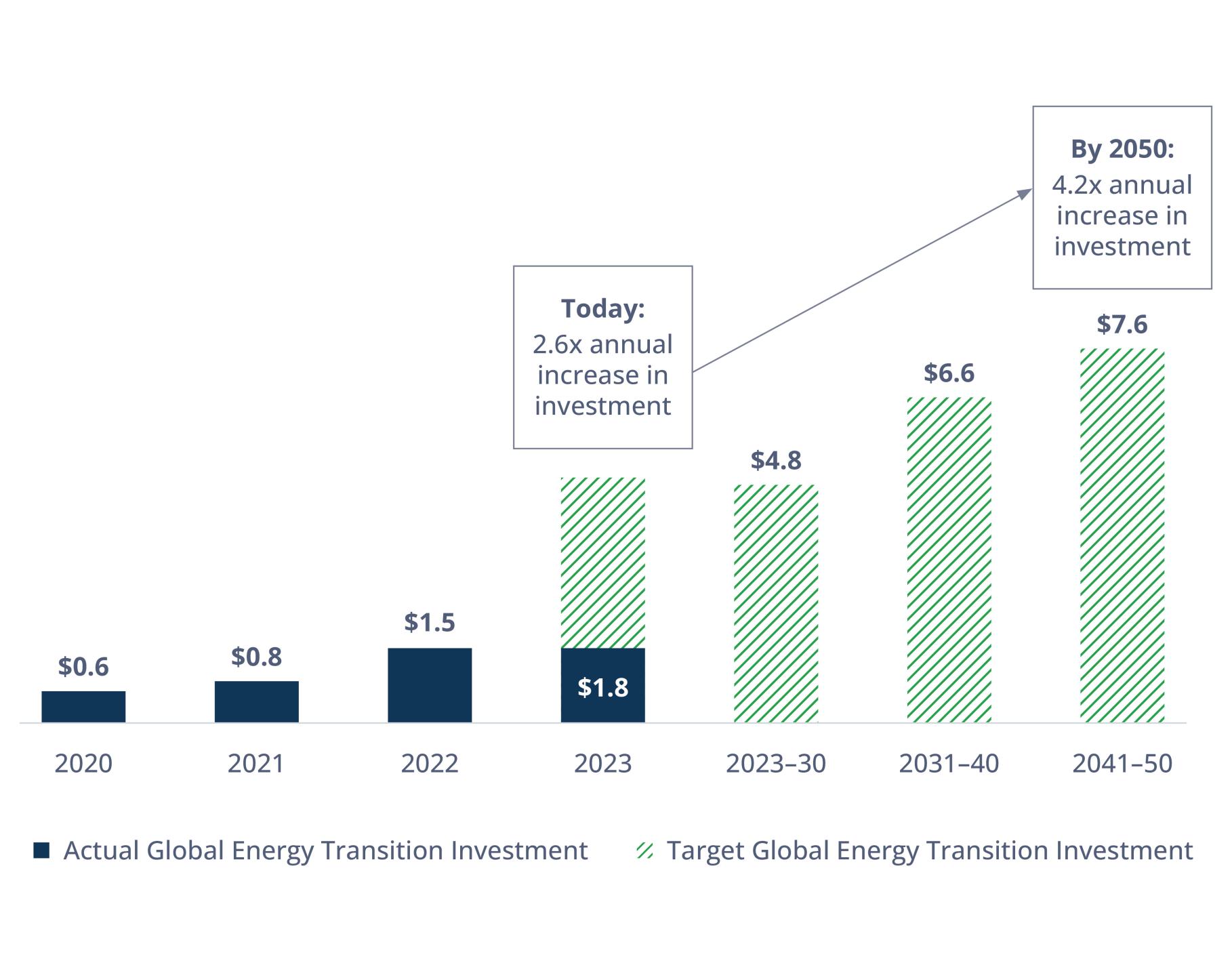

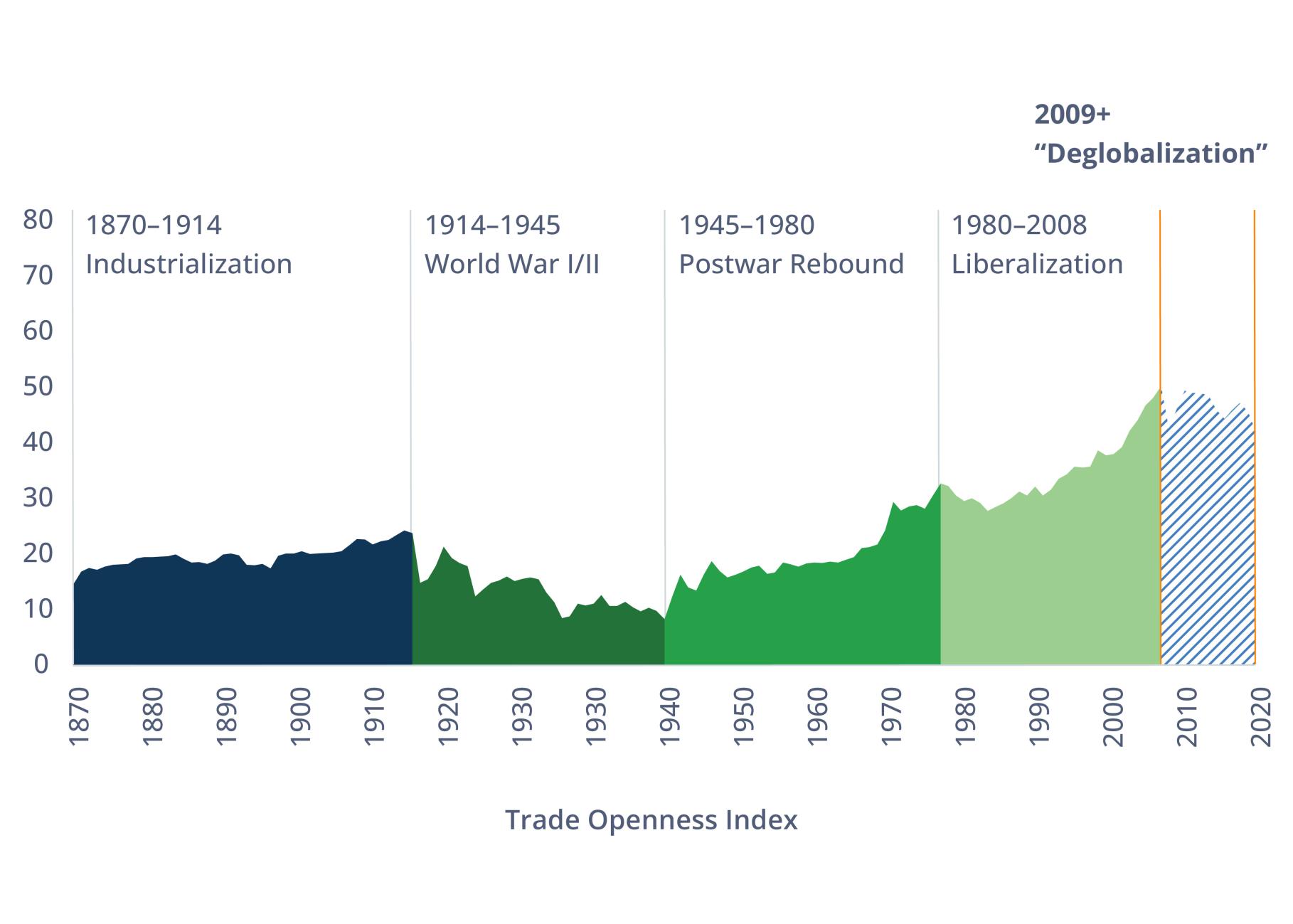

Los recientes acontecimientos incluyen una oportunidad de inversión masiva en datos, el esfuerzo global hacia la descarbonización y la caída del sector midstream debido a preocupaciones relacionadas con factores ASG. Esto se produce en medio de tendencias a más largo plazo, como el envejecimiento de las infraestructuras de los servicios públicos, que precisan de importantes inversiones de capital, y la búsqueda por parte de los gobiernos de todo el mundo de soluciones a su creciente deuda.

En Brookfield, nos centramos en los activos de infraestructura que constituyen la columna vertebral de los servicios esenciales que sustentan actividades económicas y sociales básicas. Algunos ejemplos destacados son los sistemas de transmisión y distribución de electricidad, la distribución de agua, los sistemas midstream, los puertos, ferrocarriles y carreteras y las redes de comunicaciones y datos.

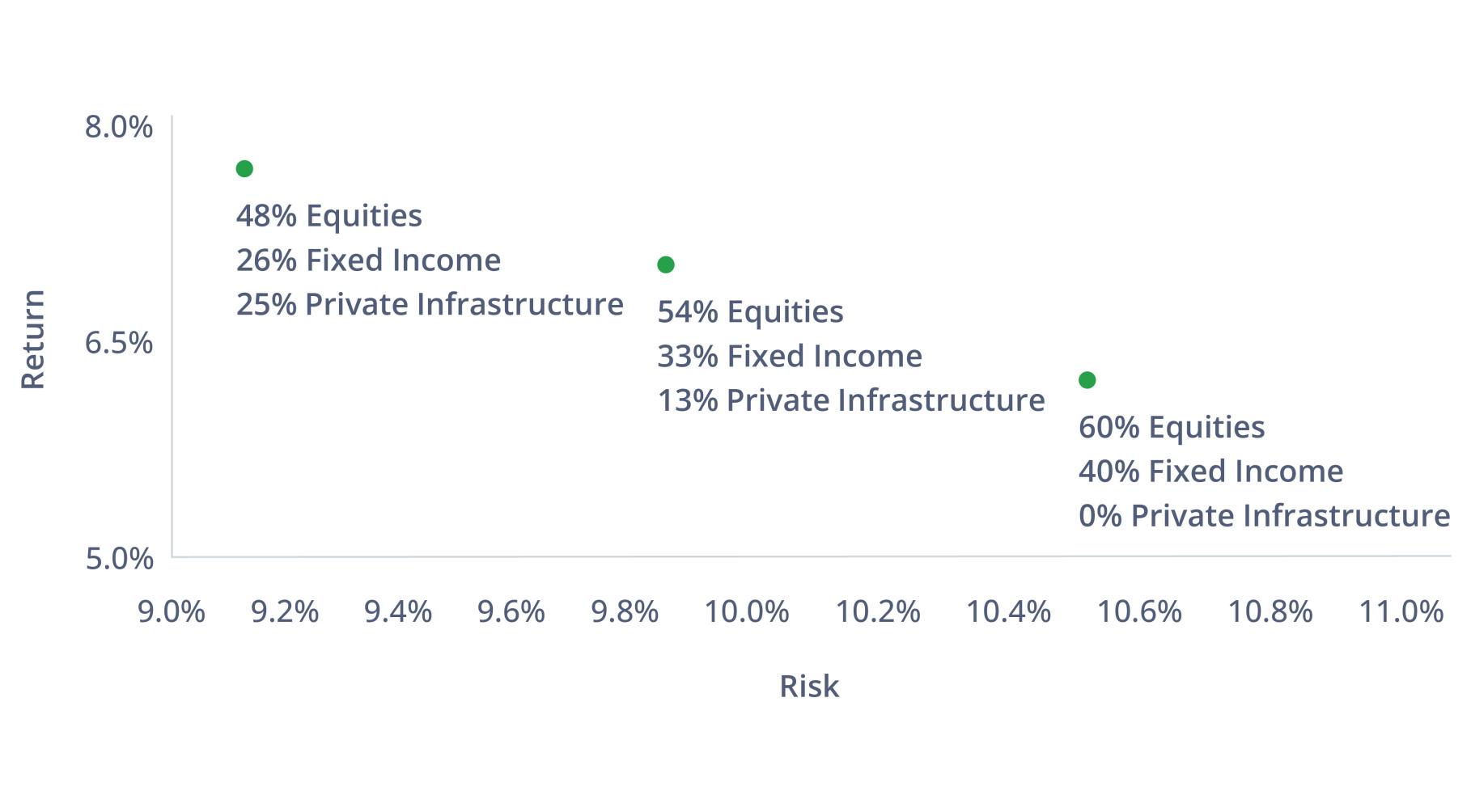

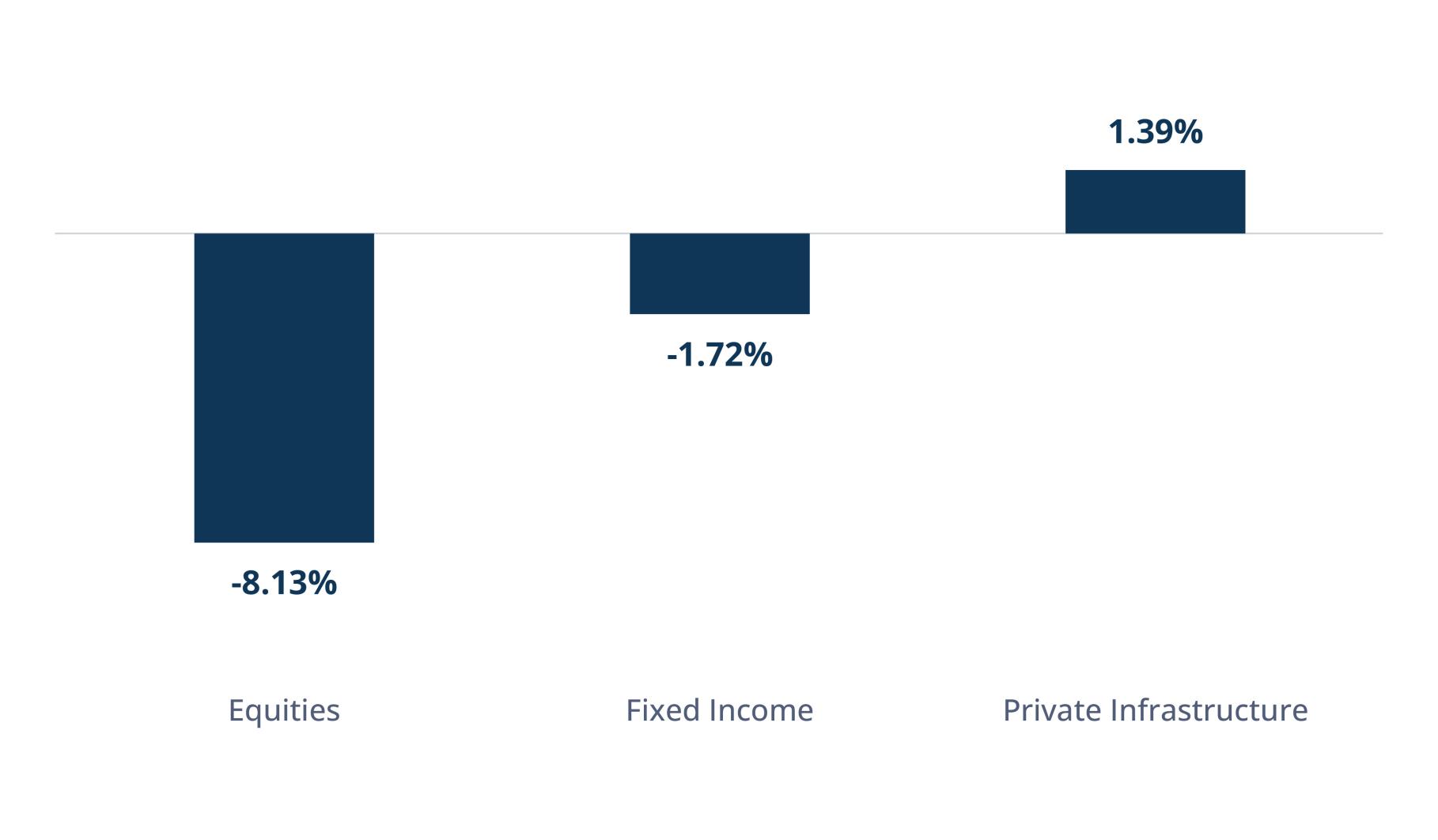

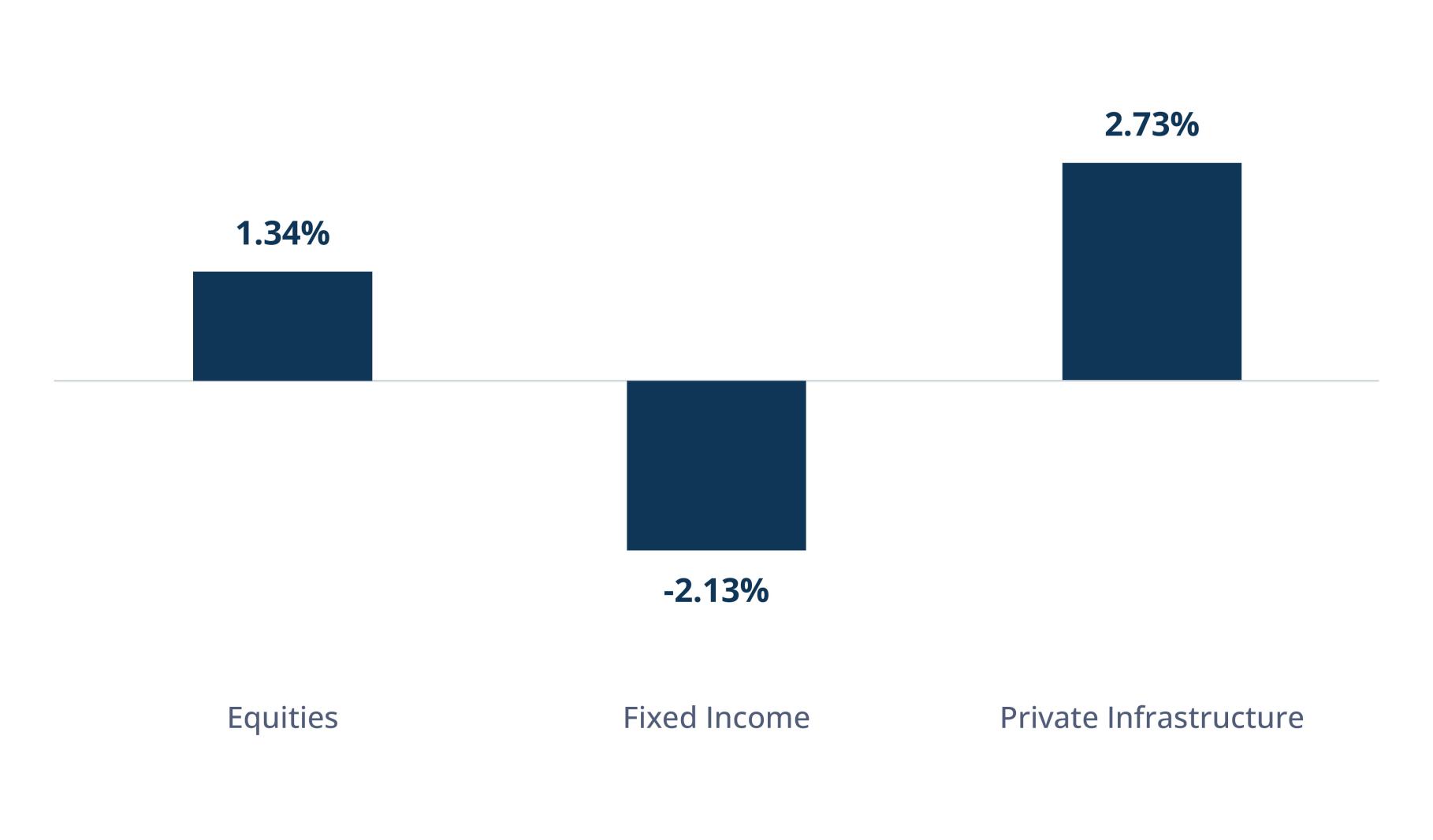

Dada su naturaleza esencial, estos activos suelen ofrecer a los inversores flujos de caja seguros y estables, seguridad ante las devaluaciones, diversificación con respecto a otras clases de activos, protección contra la inflación y una adecuación a largo plazo de los pasivos. Al centrarse en los activos operativos básicos, una estrategia de infraestructuras debería ser capaz de resistir en la mayoría de los entornos económicos. Si bien creemos que las infraestructuras pueden ser atractivas para los inversores en diversas condiciones de mercado, la situación actual parece presentar una gran cantidad de oportunidades.